سیستم دارایی ثابت

داراییهای ثابت موسسات اقتصادی به خصوص موسسات تولیدی، منشاء اصلی کسب درآمد محسوب میشوند، بنابراین تهیه و نگهداری صحیح اطلاعات مربوط به آنها، در افزایش کارایی سرمایهگذاری و بهبود تصمیمگیریها موثراست؛ و استقرار سیستم اموال، ماشینآلات و تجهیزات موجب تهیه اطلاعات صحیح و به موقع برای مدیران و صاحب جمع اموال میشود. در شرایط حاضر بقاء هر موسسه تجاری منوط به ایجاد اندوختههای مناسب برای جایگزینی اموال مولد است که عدم حفظ اطلاعات تاریخی و عدم تجدید نظر در ارزش آنها علاوه برایجاد محدودیت در سرمایه گذاریهای جدید منجر به تقسیم سود غیر معقول میشود و در نتیجه اندوخته لازم برای تجدید سرمایه گذاری را با اشکال اساسی مواجه میکند. لذا لزوم استقرار سیستم مناسب برای تهیه گزارشهایی که بتواند در امر تصمیمگیری به مدیران یاری دهد، اساس طراحی سیستم دارایی ثابت قرار گرفته است. محدوده این سیستم شامل تمامی دوره زندگی کامل دارایی ثابت است و رویدادهای اقتصادی نیز در دوره زندگی یک دارایی، تحصیل، تعمیرات اساسی، الحاقات، کنارگذاری، اسقاط و فروش در نظر گرفته شده اند، که در مجموعه سیستمهای پویا پیوند به صورت یکپارچه (Integrated) با سایر سیستمها تبادل اطلاعات دارد. بخش اول این مجموعه نگاهی گذرا به مبانی، استانداردها و تعاریف مربوط به حسابداری دارایی ثابت دارد و بخش دوم به معرفی نرمافزار دارای ثابت پویا پیوند اختصاص داده شده است.

بخش اول

مبانی حسابداری دارایی ثابت

تعریف اموال، ماشین آلات و تجهیزات

داراییهایی که برای استفاده در فعالیتهای عادی موسسه تحصیل میشوند و عمر مفید آنها نسبتا طولانی است، داراییهای ثابت نامیده میشوند. به عبارت دیگر روند عادی، اینگونه داراییها برای سرمایهگذاری یا فروش تحصیل نمی شوند. این داراییها بر دو نوع تقسیم میشوند:

- اموال، ماشین آلات و تجهیزات یا داراییهای مشهود

این داراییها دارای پنج مشخصه اصلی هستند:

- در روال عادی فعالیتهای شرکت به کار گرفته میشوند.

- عمر آنها نسبتا طولانی است.

- دارای موجودیت عینی و فیزیکی هستند.

- منافع قابل اندازه گیری دراینده به موسسه میرسانند.

- در طی عمر مفید خود مستهلک میشوند.

برای این گونه داراییها واژههای متفاوتی مانند اموال، ماشین آلات و تجهیزات یا داراییهای سرمایهای، داراییهای کارخانه و یا داراییهای ثابت مشهود به کار میبرند، و به سه دسته زیر تقسیم میشوند:

- دارایی هایی که مستهلک میشوند، مانند ساختمان، ماشین آلات، تجهیزات، ابزار، لوازم و اثاثیه اداری

- دارایهایهای که در اثر بهره بردای کاهش پیدا میکنند، مانند معادن و جنگل ها

- دارایی هایی که بر اثر بهره برداری کاهش پیدا نمی کنند مانند زمین

- داراییهای نا مشهود

داراییهای نامشهود نیز مانند داراییهای مشهود در جریان عملیات جاری موسسه به کار گرفته میشوند، تفاوت داراییهای نامشهود با داراییهای مشهود این است کهاین گونه داراییها موجودیت فیزیکی یا عینی ندارند، مانند حق امتیاز، سرقفلی، حق اختراع و …

تحصیل داراییهای ثابت

حسابداری داراییهای ثابت (اموال، ماشین آلات و تجهیزات) با توجه به اصول پذیرفته شده در دفاتر ثبت میشوند. بهای تمام شده دارایی تحصیل شده متکی به سه اصل زیر است:

- اصل تداوم فعالیت (Going Concern Principle)

- اصل تطابق هزینه و درآمد دوره (Principle matching)

- اصل بهای تمام شده تاریخی (Cost principle)

نحوه محاسبه بهای تمام شده اموال تحصیل شده، به روشهای زیر، مبنای ثبت دفاتر در سیستم اموال قرار میگیرد:

- نقد (For Cash)

- از طریق صدور اسناد بلند مدت (On a Deferred Payment Plan)

- از طریق صدور سهام یا سایر اوراق بهادار (For Stock or Other Securities)

- به روش معاوضه (Through Exchanges)

- بر اساس خرید گروهی (Through Iump-sum Purchases)

- بهای تمام شده ساخت یا احداث (Make – Ready Cost)

با وجود اینکه عملیات حسابداری داراییها بر اصل بهای تمام شده استوار است، برخی از اموال در وضعیتی خاص مستقل ازاین اصل تحصیل میشوند که شامل موارد زیر هستند :

- هِبه و رایگان (هدیه) Donated Assets

- ارزش اکتشاف Donated Value

برخی از تغییرات روی اموال، ماشین آلات و تجهیزات که منجر به تغییر در بهای تمام شده آنها میشود و به تبع آن بهای تمام شده تولید را کاهش میدهند میتوانند تحت عنوان داراییهای جدید نگهداری شوند. در صورتی که منافع حاصل ازاین عملیات متعلق به دوره مالی آتی باشد، متناسب با درآمد ایجاد شده طی دوره مربوطه مستهلک میشوند و چنانچه تمام هزینه این تغییرات مربوط به همان دوره باشد به عنوان هزینههای دوره تلقی میشوند.

سایر مطالبی که در تحصیل اموال، ماشین آلات و تجهیزاتی که از طریق ساخت برای استفاده باید از نظر گرفت به شرح زیر است:

- نحوه محاسبه بهای تمام شدۀ اموال

- روشهای انتقال از حساب اموال در جریان ساخت به حساب اموال

- هزینههای ناشی از تحصیل و به کارگیری اموال

- هزینه تعمیرات و نگهداری

- هزینههای نوسازی و اتفاقی

- هزینههای جایگزینی و بهبود

- اضافات

- هزینه استقرار مجدد

- هزینه از کار افتادگی

- استهلاک – کاهش ارزش

بهرهبرداری از اموال و در نتیجه کاهش ارزش آنها مشخصه اصلی داراییهایی است که در روال عادی فعالیت به کار رفته و مستهلک میشوند. دراین قسمت مفاهیم پایه و روشهای مختلف استهلاک را مورد بررسی قرار میدهیم.

از مجموعه تعاریفی که در قانون تجارت ماده 234، قانون مالیات مستقیم مصوب اسفند 1366 (ماده 149) و در استانداردهای بین الملی شماره چهار پاراگراف دو به عمل آمده مشخصههای زیر را میتوان برای استهلاک بر شمرد:

- کاهش ارزش اموال ناشی از به کارگیری، از کار افتادگی و …

- وجود رابطه متناسبی بین ارزش استهلاک و بهای تمام شده دارایی

- استهلاک منظم دارایی (با توجه به روشی که انتخاب میکنیم)

- علل استهلاک عینی (فیزیکی) و یا کاربردی هستند.

کاهش ارزش دارایی را نیز میتوان به سه گروه تقسیم کرد :

- استهلاک داراییهای مشهود (Depreciation)

- کاهش منابع طبیعی (Depletion)

- استهلاک دارایی نامشهود (Amortization)

با توجه به مشخصههای استهلاک، علل استهلاک عینی و (فیزیکی) داراییهای ثابت شامل فرسودگی ناشی از گذشت زمان به کار گیری داراییها و پایان عمر مفید هستند. سایر عوامل استهلاک مربوط به نحوۀ به کارگیری و استفاده از آن دارایی هستند که به آنها، عوامل کاربردی (Functional Factor) میگویند و در سایتها و خط مشی موسسه نسبت به تعمیرات و نگهداری داراییها، ارزش تاریخی پول، روند تغییرات تولید و در عملیات مربوط به حسابداری استهلاک موثر هستند.

محیط فعالیتهای موسسه و درجه ثابت و با ارزش مبادله پول در مقابل پولهای خارجی لزوم نگرش دقیقی را در حسابداری استهلاک مطرح میکند. برخی از نکات مربوط به حسابداری تورمی از طریق حسابداری استهلاک در صورتهای مالی منعکس میشوند. تهیه گزارشها مدیریت و تهیه جدول نقدینگی با ملاحظه مفاد قانون مالیاتهای مستقیم و انتخاب مناسب در حسابداری استهلاک نتایج مالی مناسب تری را برای تصمیمگیری فراهم میکند. بقاء فعالیت موسسه در گروه تامین اندوختههای لازم بهمنظور بهبود، نوسازی، و توسعه است و نقش حسابداری استهلاک دراین زمینه نسبتا تعیین کننده است.

ملاحظات فوق در حیطه اطلاعات حسابداری مدیریت قرار دارد و اموال، ماشین آلات و تجهیزات از مهمترین پایههای تصمیمگیری در روند فعالیتهای موسسه اقتصادی است.

برآورد، تعیین و ثبت استهلاک

اهمیت هزینه استهلاک بستگی به نوع فعالیت موسسه دارد. برای موسسات تولیدی که بهای مواد اولیه آن پایین باشد هزینه استهلاک تعیین کننده است و در موسسات بازرگانی که ارزش اموال نسبت به داراییهای جاری چشمگیر نمیباشد هزینه استهلاک از اهمیت کمتری برخوردار است.

عوامل موثر برای تعیین هزینه استهلاک عبارت اند از بهای تمام شده اموال، ارزش اسقاط و برآورد عمر مفید، هزینه تعمیر و نگهداری، هزینههای نصب و برچیدن اموال و پیشبینی تعمیرات اساسی بر حسب اهمیت موضوع نیز در انتخاب روش استهلاک موثر هستند.

در هر دوره مالی هزینه استهلاک دوره در بدهکار حساب هزینههای تولید (سربار تولید) و بستانکار حساب استهلاک انباشته (Accumulated Depreciation) ثبت میشود. واژه ذخیره استهلاک به نظر اغلب حسابداران به علت این که هیچگونه ذخیرهای از ثبت این رویداد به وجود نمیآید مناسب نبوده و دراین مورد از واژه استهلاک انباشته استفاده میشود. این حساب در سطح کل به عنوان یک عامل کاهنده داراییها و در سطح معین برای محاسبه ارزش دفتری (Book Value) هر گروهی از داراییها نگهداری میشوند. اجزاء هرگروه نیز به نوبه خود با توجه به مشخصات خاصی که هر رشته از فعالیتهای اقتصادی مطرح است به صورت تفکیکی و تجمعی نگهداری میشوند. نگهداری قیمتهای وارداتی در کشور ما که در حال حاضر با روند سریع کاهش ارزش برابری پول ملی مواجه است میتواند مبنای نسبتا صحیحی برای ارزیابیهای مدیریتی به دست دهد.

روشهای استهلاک

برای محاسبه هزینه استهلاک روشهای مختلفی را به کار میبرند که اهماین روشها به شرح زیر هستند:

- روش خط مستقیم (براساس زمان) Straight Line

- روش ساعت کارکرد (براساس تولید) Service Hours

- روش تعداد و تولید (براساس تولید) Units of Output

- روش مجموعه سنوات Sum-of-the-years Digits

- روش نزولی مضاعف Double-declining Balance

- روش قسط السنین Annuity

- روش سرمایهگذاری وجوه استهلاکی Sinking fund

- روش نزولی Fixed Percentages or Declining-Base-Method

هر یک از روشهای فوق دارای محاسن و معایبی هستند که بر حسب شرایط اقتصادی مورد استفاده قرار میگیرند. از جمله این عوامل سهولت محاسبه و دقت در محاسبه سود و زیان و در نتیجه امکان نوسازی و بهبود در اموال است.

دراین قسمت با توجه بهاینکه طبق قانون مالیاتهای مستقیم مصوب اسفند 1366 جهت محاسبه هزینه استهلاک داراییهای ثابت فقط روش خط مستقیم و نزولی مورد قبول قرار گرفته اند، این دو روش مورد بررسی قرار میدهیم:

روش خط مستقیم

این روش بر فرض استهلاک بر حسب گذشت زمان استوار است. هزینه استهلاک دراین روش بر اساس فرمول زیر محاسبه میشود.

باید توجه داشت که طبق قانون مالیاتهای مستقیم مصوب اسفند 1366 استهلاک دارایی تحصیل شده از اول ماه به بعد از تاریخ تحصیل محاسبه میشود.

روش مانده نزولی

روش مانده نزولی دومین روش مورد تایید در قانون مالیاتهای مستقیم است. نحوه محاسبه روش مانده نزولی بدین ترتیب است که هزینه استهلاک معادل، حاصل ضرب نرخ استهلاک در بهای تمام شده دارایی است. در مواردی که عمر دارایی را داشته باشیم و بخواهیم نرخ استهلاک آنرا محاسبه کنیم از فرمول زیر استفاده میکنیم.

R: نرخ استهلاک

N: عمر دارایی

R: ارزش اسقاط

C: بهای تمام شده دارایی

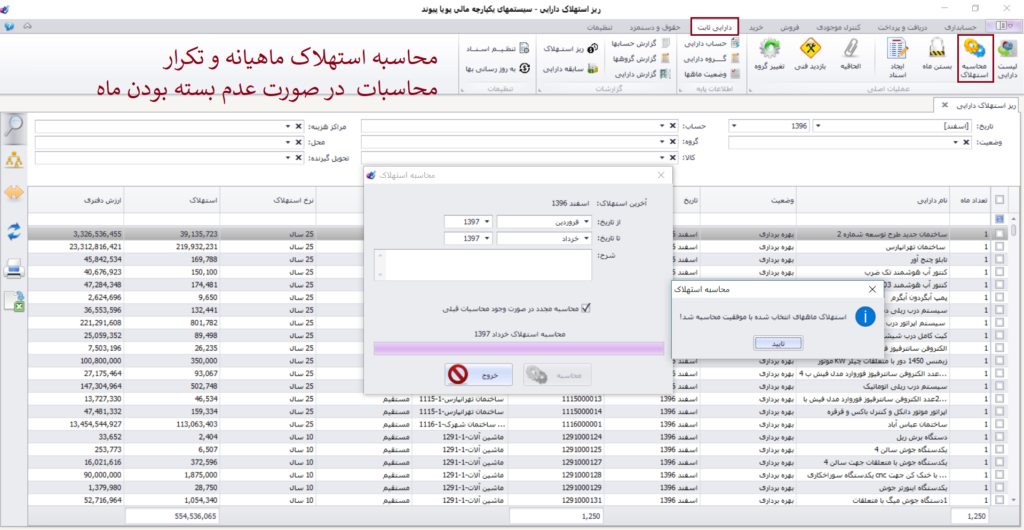

دوره محاسبه استهلاک

همانطور که بیان شد بر طبق قانون مالیاتهای مستقیم مصوب اسفند ماه 1366 اموال، ماشین آلات و تجهیزات از اول ماه به بعد از تاریخ تحصیل مستهلک میشوند اما از لحاظ نظری سه روش میتوانند ملاک محاسبه قرار گیرند.

روزهای کارکرد

ماههای کارکرد

سال کارکرد

که انتخاب هر یک از روشهای فوق بستگی به سیاستهای مالی موسسه و سایر ملاحظات مربوط به محاسبه بهای تمام شده محصولات دارد.

وقفه در بهرهبرداری از دارایی

از لحاظ تئوری و اصل تطابق هزینهها و درآمدهای دوره، در صورتی که اموال مدتی مورد استفاده واقع نشوند استهلاک آنها نیز باید متوقف شود. در رویهها و استانداردهای جاری دستورالعمل قاطعی نسبت به این موضوع وجود ندارد. بر اساس تبصره 6 ماده 150 قانون مالیاتهای مستقیم مصوب اسفند 1366 در صورتی که به هر دلیلی بهره برداری از دارایی برای مدتی متوقف شود معادل 30 درصد نرخ استهلاک معمول آن دارایی میتواند مستهلک شود معادل 70 درصد زمان دوره کنار گذارده شده به عمر مفید دارایی افزوده میشود.

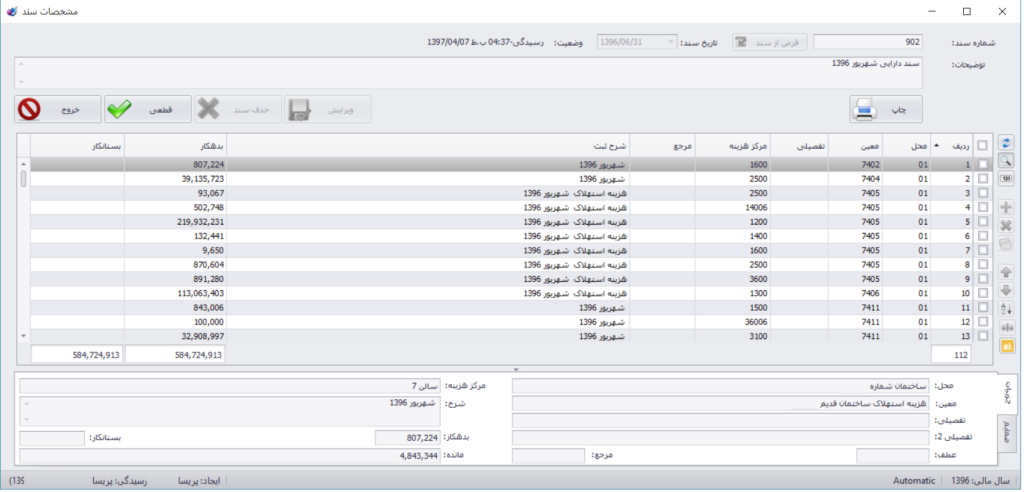

ارتباط سیستم دارایی ثابت با سایر سیستمها

سیستمهای مالی مجموعه به هم پیوستهای هستند که رویدادهای اقتصادی موسسه را در صورتهای مالی و گزارشهای مختلف مدیریت منعکس میکنند. سیستم دارایی خلاصۀ عملیات خود را بهمنظور انعکاس در بهای تمام شده تولید و ثبتهای سود زیان و نهایتا ترازنامه به سیستم دفترداری منتقل میکند. دراین بخش ابتدا نحوه انعکاس رویدادهای مربوط به داراییها در حساب سطوح مختلف و سپس کنترلهای داخلی مرسوم و مورد نیاز و نحوه تعبیه آنها در سیستم اموال و ماشین آلات و تجهیزات مورد مطالعه قرار میگیرد.

بر طبق اصول پذیرفته شده حسابداری و روشهای به کار گرفته شده در مورد نحوه استهلاک اموال، ماشین آلات و تجهیزات باید در صورتهای مالی توضیح داده شوند، و در اظهارنامه مالیاتی، اموال، ماشین آلات و تجهیزات به تفکیک گروههای اصلی، تغییرات اول دوره و طی دوره باید منعکس گردند. ترازنامه به طورکلی منعکس کننده رقم کل دارایی است و در یادداشتهای ضمیمه به همان ترتیبی که در اظهارنامه مالیاتی ذکر گردید منعکس میشود.

نمودار زیر رابطه بین سیستم دارایی ثابت و سایر سیستمهای موسسه، مانند: سیستمهای کنترل موجودی برای دریافت اموال، بهای تمام شده برای انتقال حساب هزینه استهلاک به محاسبات بهای تمام شده و پیشبینیهای تغییرات روی اموال در بودجه و … را نشان میدهد.

نمودار ارتباط سیستم اموال، ماشین آلات و تجهیزات با سایر سیستمها

بخش دوم

امکانات نرمافزار دارایی ثابت (اموال)

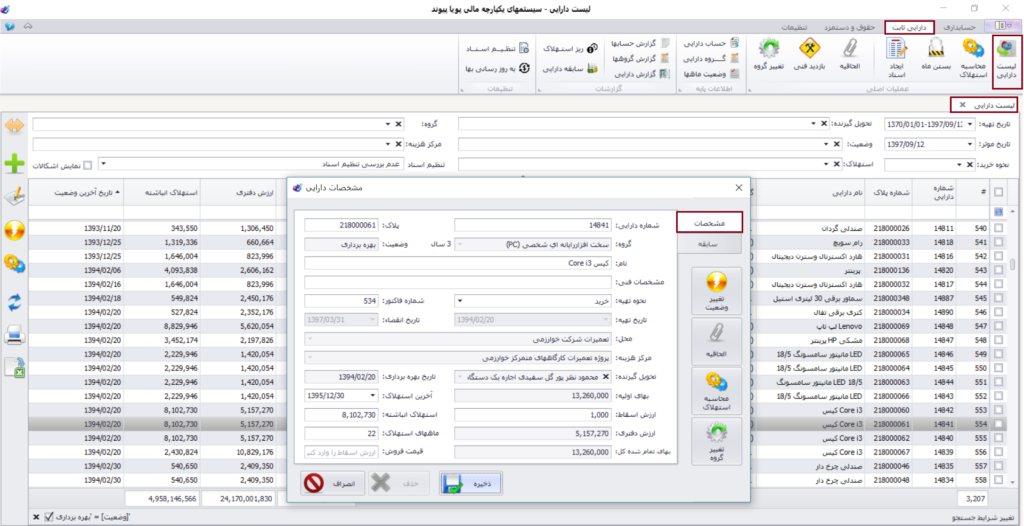

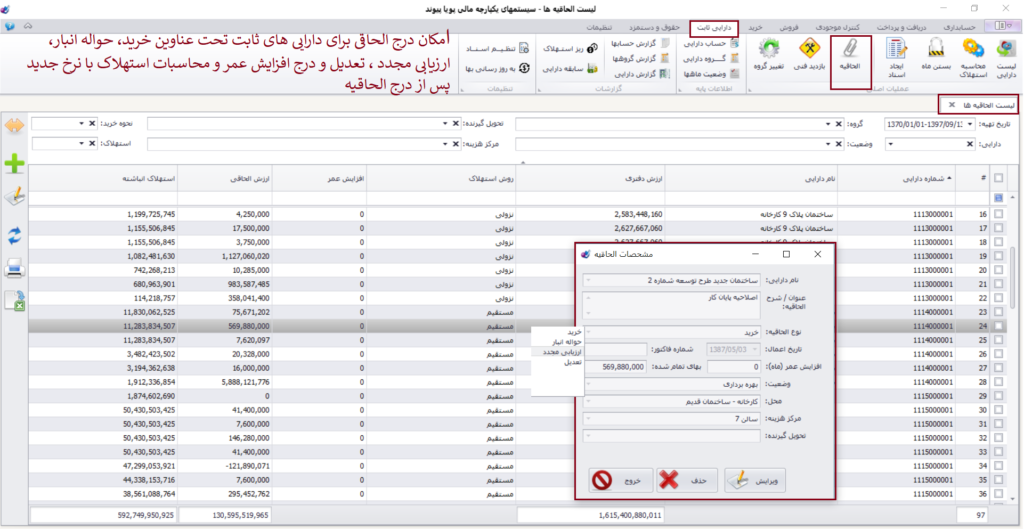

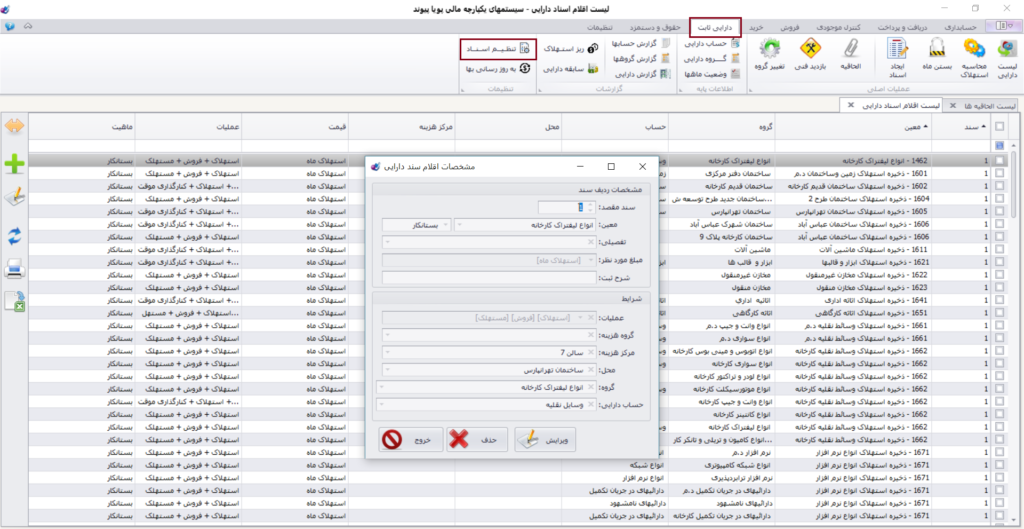

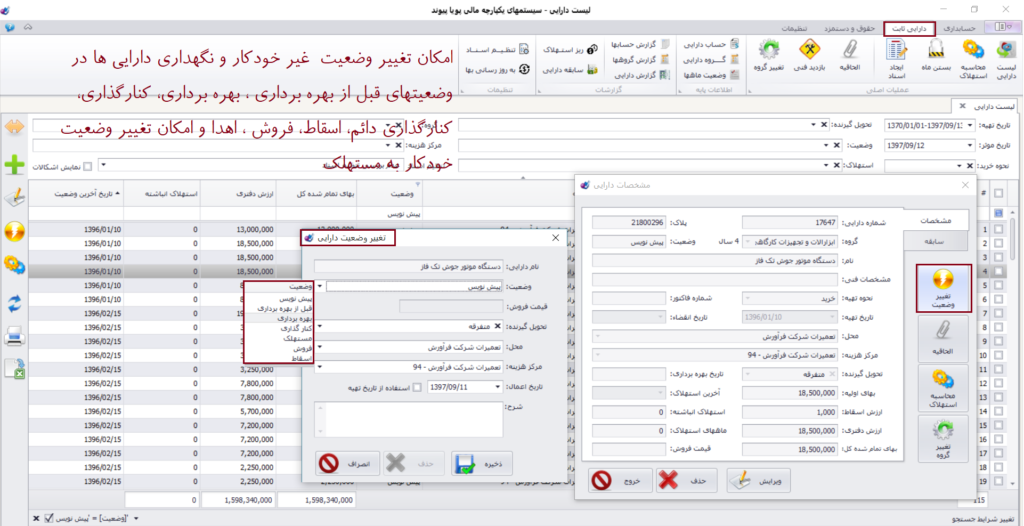

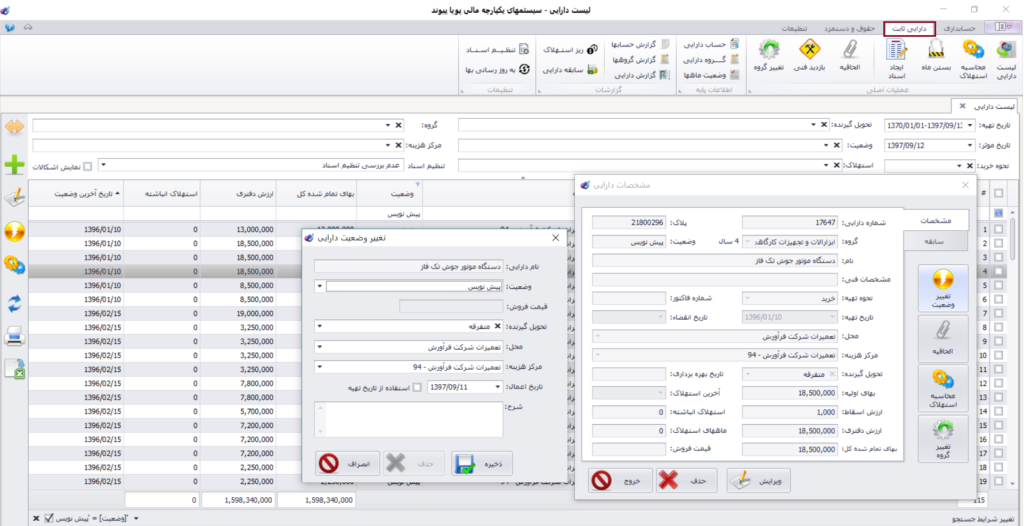

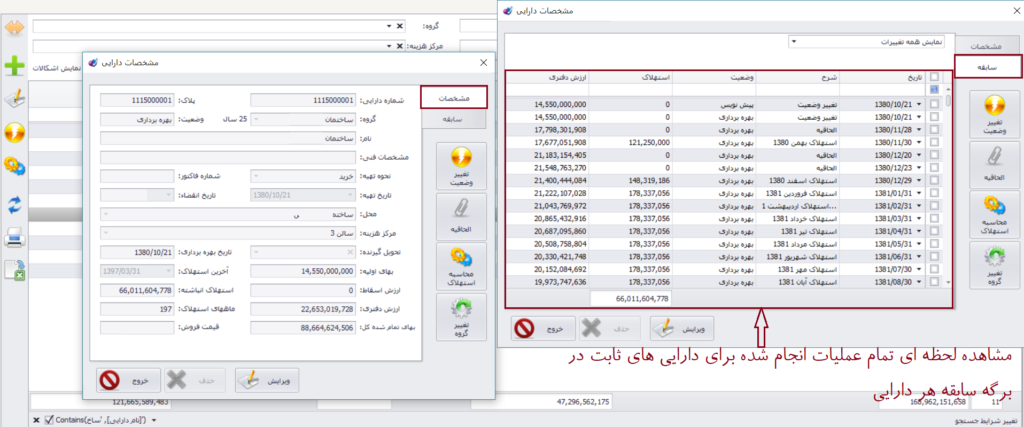

نرمافزار دارایی ثابت بهعنوان یکی از زیر سیستمهای مجموعه سیستمهای سازمان و مالی پویا پیوند، عهدهدار تمام عملیاتی است که در بخش اول این قسمت به تفصیل در مورد آن توضیح داده شده است. در واقع نرمافزار از لحظه ثبت یک دارایی میتواند تمام عملیاتی را که برای یک دارایی متصور هستید انجام و سوابق آنرا نگهداری نماید و گزارشها لازم را در اختیار کاربران قرار دهد.

تعاریف اطلاعات پایه

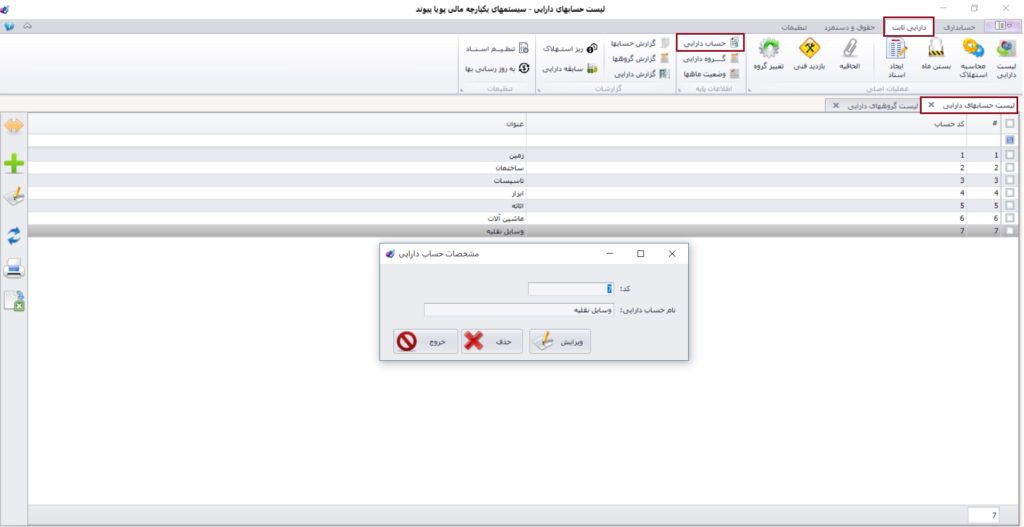

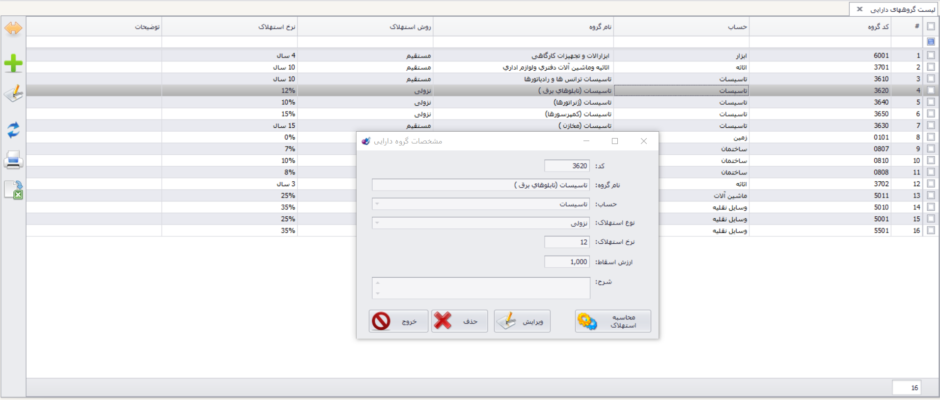

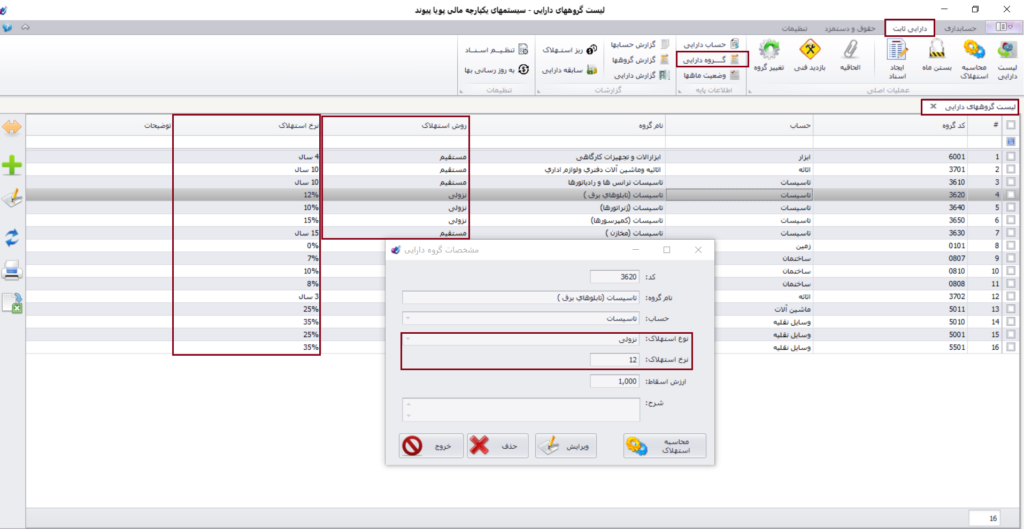

- تعریف حسابهای دارایی مانند زمین، ساختمان، ماشین آلات